El tema que trataremos en esta ocasión es con respecto a la respuesta que se obtiene al momento de llevar a cabo la validación masiva de RFC, nombre y código postal, datos que son requeridos en la generación de Comprobantes Fiscales Digitales a través de Internet (CFDI) en su versión 4.0.

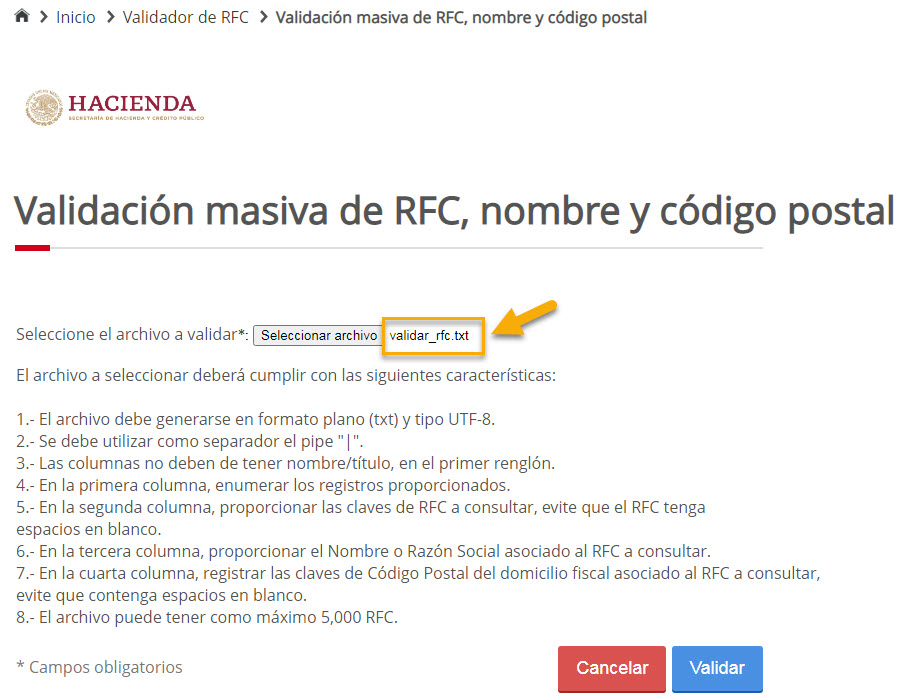

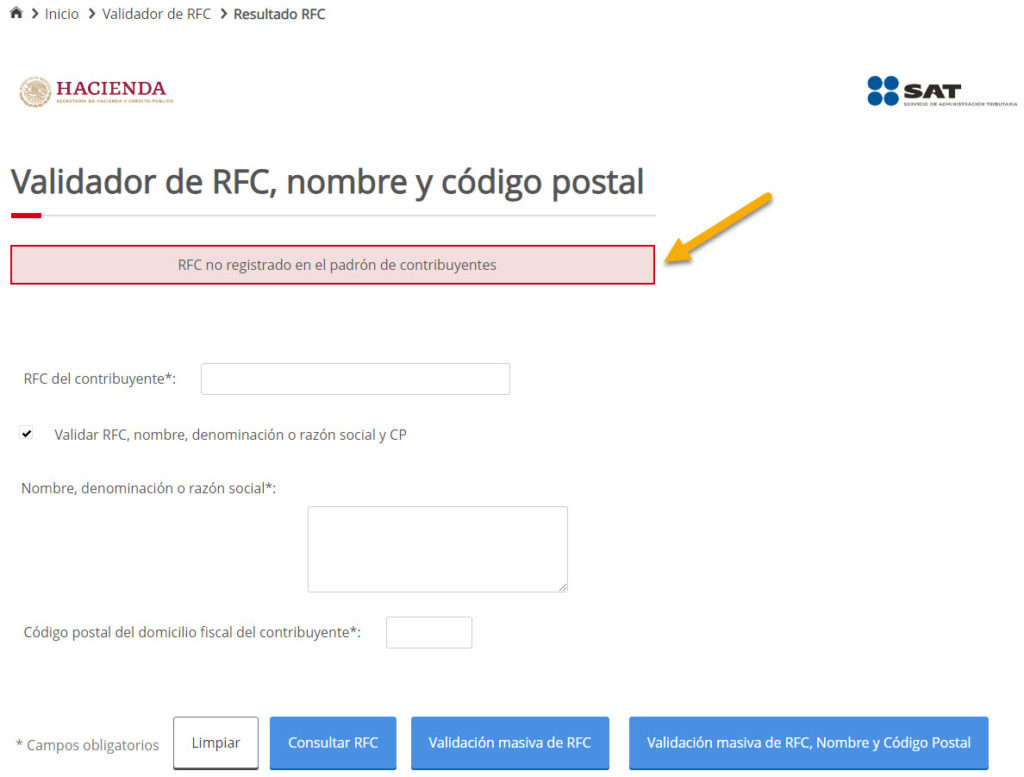

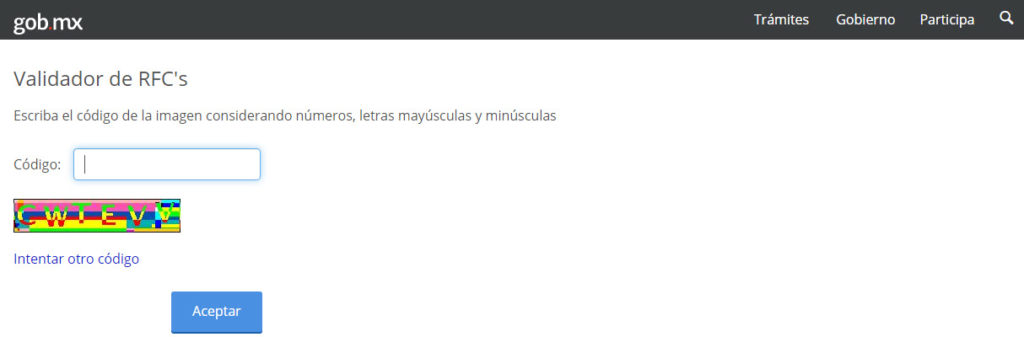

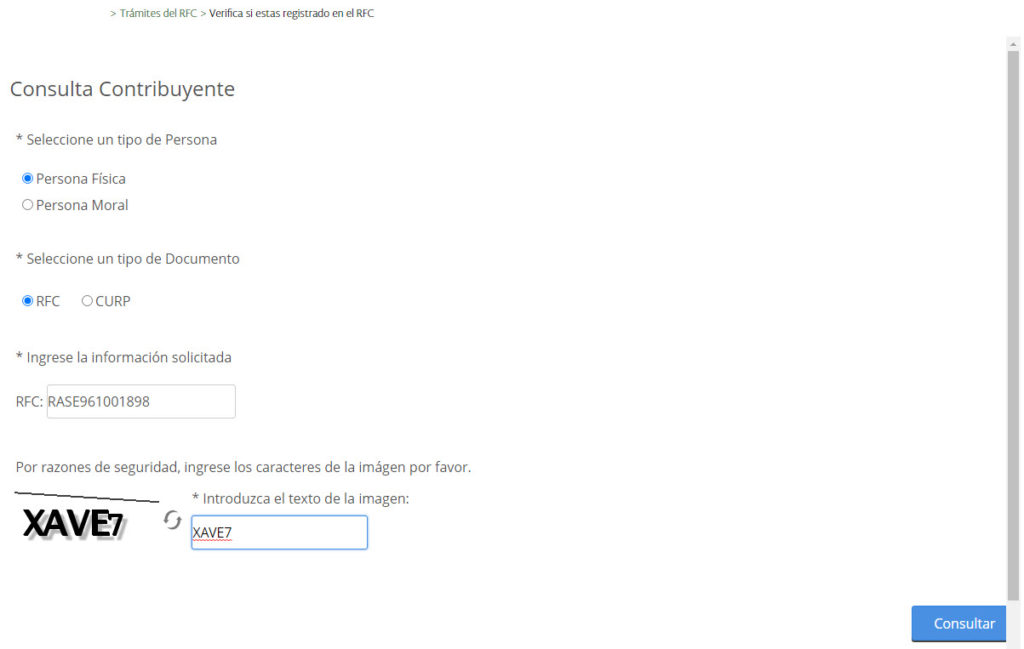

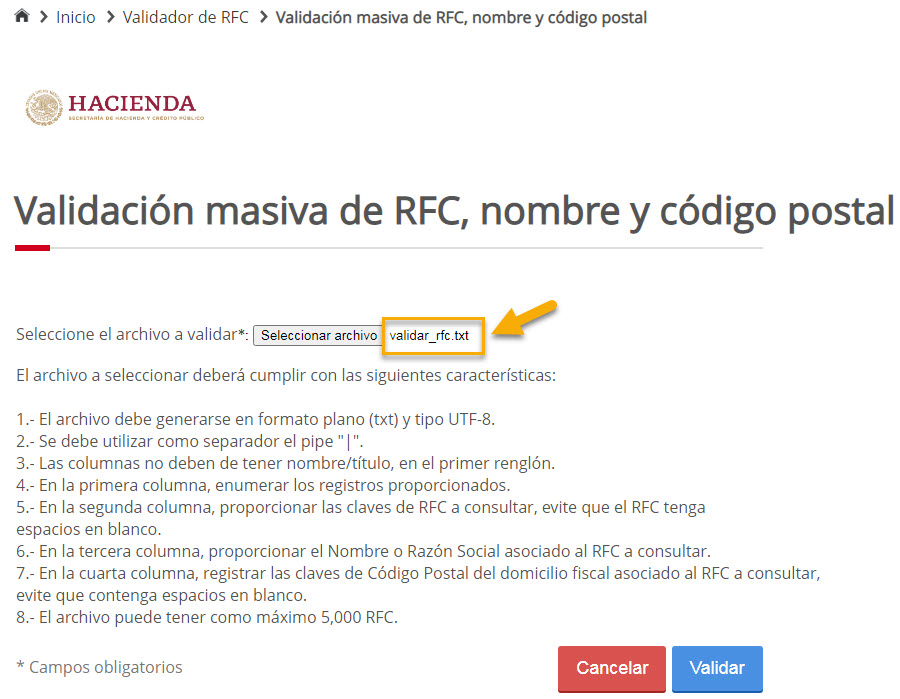

Una vez que se este dentro del Validador RFC del SAT en la opción de Validación masiva de RFC, nombre y código postal, se podrá indicar el archivo TXT para llevar a cabo el proceso de validación de hasta 5,000 registros:

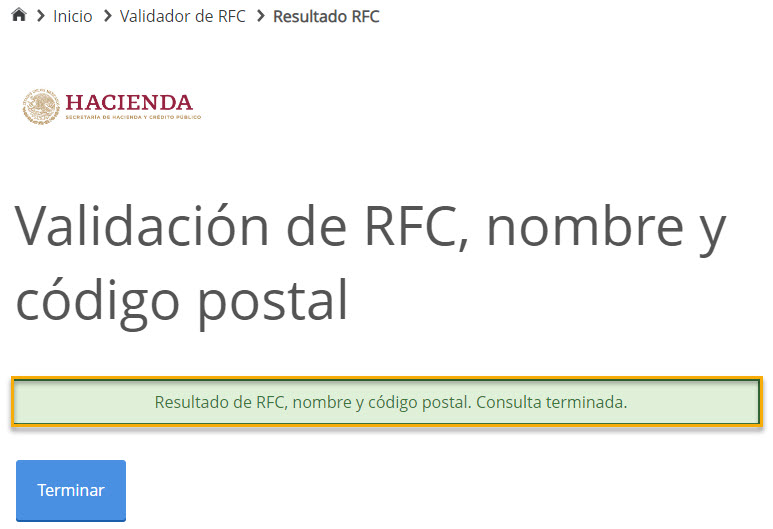

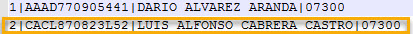

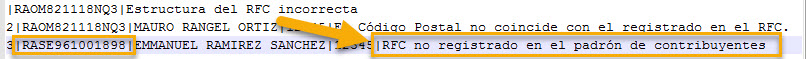

Una vez concluido el proceso, la herramienta proporciona un archivo TXT con la respuesta a la validación ejecutada.

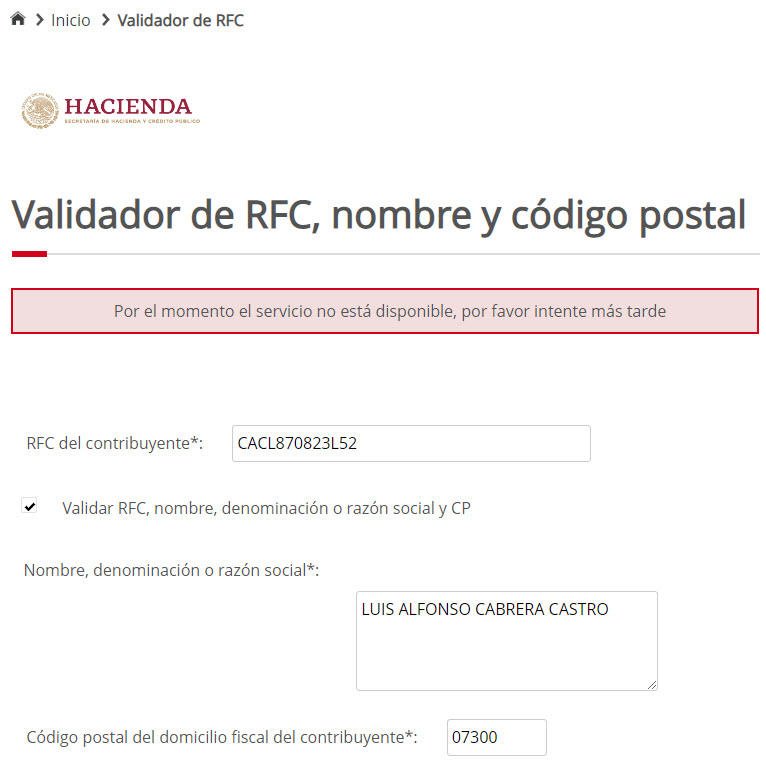

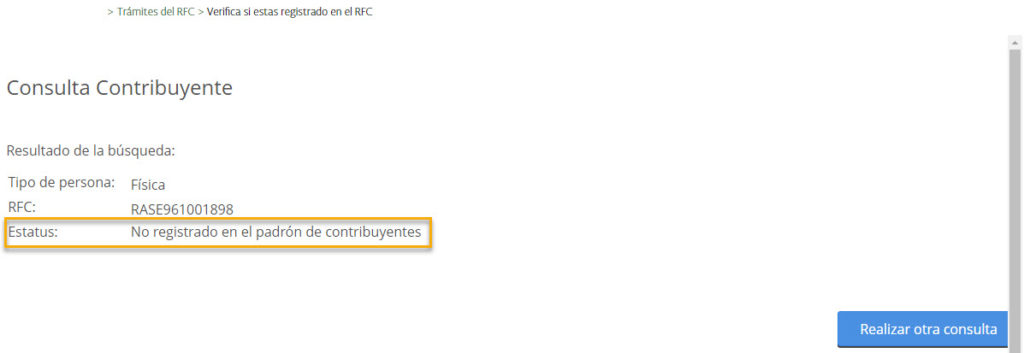

De entre todas las respuestas obtenidas, se detectó que existe una en particular la cual dice textualmente lo siguiente:

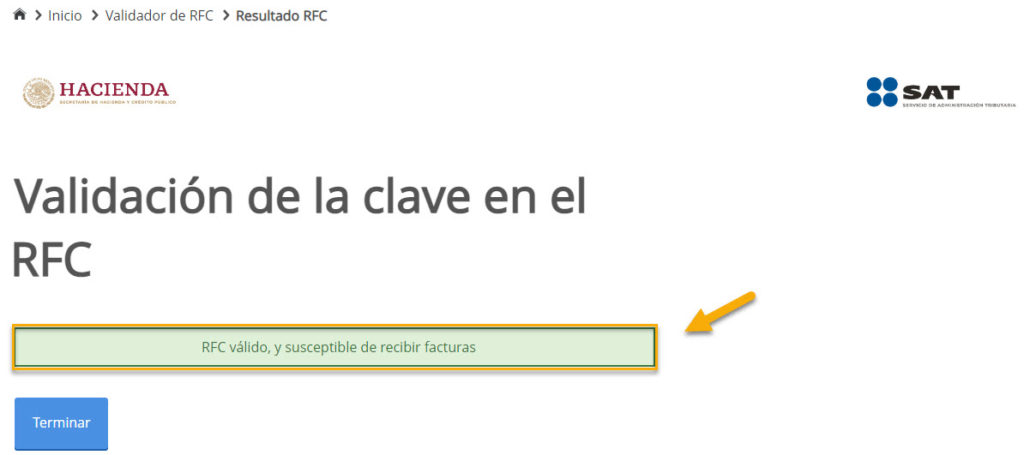

“RFC válido, no susceptible de recibir facturas”

Al no existir un catálogo o documento por parte de la autoridad (SAT) que explique a detalle que significan las respuestas obtenidas del validador, podemos suponer o interpretar que:

- El RFC es válido en su estructura

- El RFC existe en los registros del SAT

- Que el contribuyente se encuentra dado de baja

- El contribuyente no recibe facturas, es decir, no podrán emitirle facturas como receptor de estas.

Queremos aclarar, que las anteriores, son interpretaciones que creemos corresponden a la respuesta obtenida.

Hemos estado investigando que significa dicho mensaje, pero no hemos podido localizar información al respecto que de una respuesta clara al mismo; sería de gran ayuda que el SAT proporcionará algún documento (PDF) en donde:

- Mostrará cada una de las posibles respuestas que podemos obtener al momento de realizar la validación masiva de RFCs.

- Explicar el motivo o comentar en que casos aparece cada mensaje.

Por cierto, en las pruebas que hemos realizado, este mensaje siempre lo hemos encontrado en RFC de personas físicas, esto no quiere decir que solo se de en estos casos, pero hasta el momento la evidencia podría indicar que es así.

Si tú sabes o conoces algún documento o catálogo que de certeza a las repuestas obtenidas por el validador de RFC, nombre y código postal, podrías compartirlo dejando un comentario.

Antes de finalizar queremos invitarte a leer estos artículos sobre el mismo tema:

- Web service para obtener y validar los datos del receptor

- Curso gratuito sobre el validador de RFCs del SAT

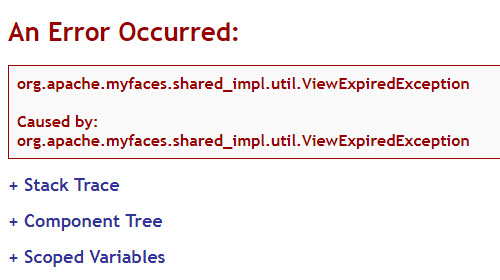

- Inconsistencias en el validador de RFCs del SAT

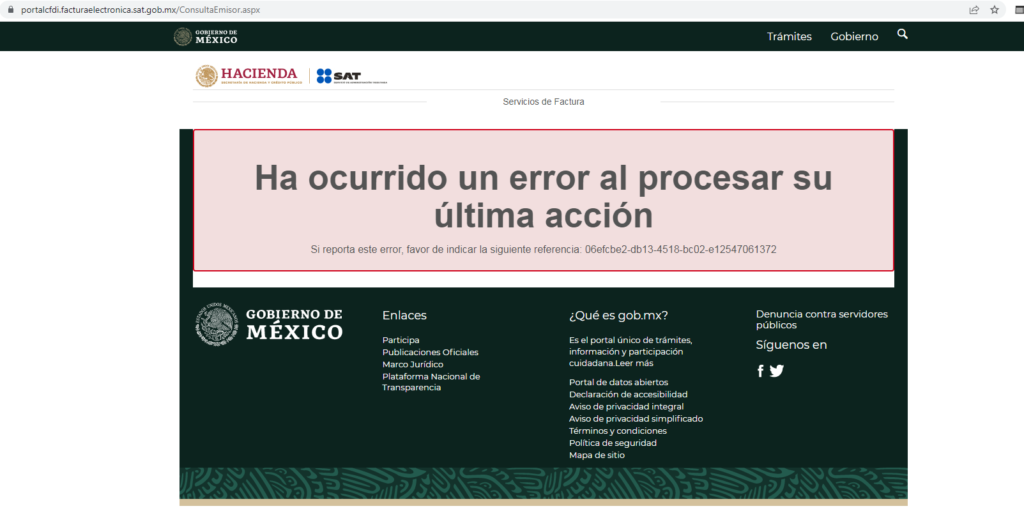

- Validador de RFCs del SAT sin respuesta

Hasta la próxima.