Con el inicio de abril, comienza oficialmente el periodo para presentar la Declaración Anual 2024 de personas físicas ante el SAT (Servicio de Administración Tributaria). Esta obligación fiscal permite a los contribuyentes revisar, confirmar y, en su caso, corregir los ingresos y deducciones acumulados durante el ejercicio fiscal 2024. Además de ser un deber legal, es también una oportunidad para obtener saldos a favor si se realizaron deducciones correctamente.

¿En qué consiste la declaración anual?

La declaración anual es un informe que deben presentar las personas físicas ante el SAT para reportar los ingresos obtenidos y deducciones realizadas durante el año fiscal. Esto permite calcular correctamente el Impuesto Sobre la Renta (ISR) correspondiente. El SAT pone a disposición un sistema en línea que facilita el llenado, precargando información como facturas, recibos de nómina y pagos provisionales.

Regímenes fiscales de personas físicas

Dependiendo del tipo de actividad o ingreso, las personas físicas pueden tributar bajo distintos regímenes fiscales. Estos son los principales:

- Sueldos y Salarios: Para quienes trabajan bajo relación laboral. El patrón retiene el ISR, pero deben declarar si tuvieron ingresos adicionales o si desean deducir gastos personales.

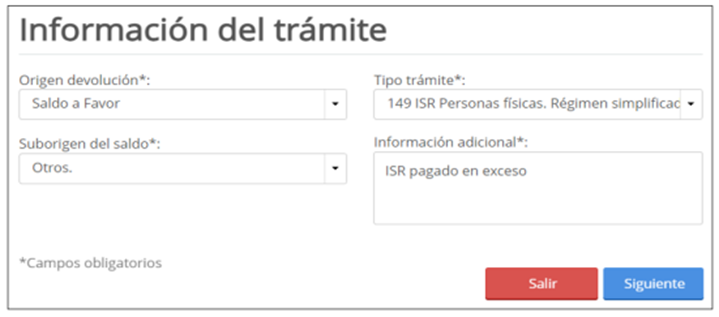

- Régimen Simplificado de Confianza (RESICO): Dirigido a personas con actividad empresarial o profesional con ingresos anuales menores a 3.5 millones de pesos. Se caracteriza por tasas bajas de ISR y facilidad administrativa. Más información del RESICO

- Actividad Empresarial y Profesional: Para quienes ejercen actividades comerciales, industriales o prestan servicios profesionales de forma independiente. Requiere llevar contabilidad, emitir CFDI y hacer pagos provisionales.

- Arrendamiento: Aplica a quienes obtienen ingresos por renta de bienes inmuebles. Se pueden deducir gastos relacionados con el mantenimiento y operación del inmueble.

- Intereses y Dividendos: Para quienes reciben ingresos por inversiones. Aunque los intermediarios financieros retienen impuestos, en algunos casos se debe presentar declaración anual.

- Enajenación de Bienes y Adquisición de Bienes: Aplica cuando se venden bienes muebles o inmuebles, o se reciben como herencia o donación.

Características principales

- El portal del SAT precarga automáticamente los CFDI emitidos y recibidos.

- El uso de e.firma o contraseña es indispensable para ingresar.

- Se pueden aplicar deducciones personales, como gastos médicos, funerarios, colegiaturas, transporte escolar, entre otros.

- El sistema permite realizar correcciones antes de enviar la declaración.

Beneficios de presentar tu declaración

- Posibilidad de obtener una devolución de impuestos si tienes saldo a favor.

- Te mantiene al día con el SAT, evitando sanciones.

- Facilita trámites financieros como créditos hipotecarios o automotrices.

- Puedes corregir errores del año fiscal de forma voluntaria.

Desventajas o riesgos de no presentarla

- Multas desde $1,810 hasta $38,700 por omisión o errores.

- Recargos y actualizaciones si se genera un impuesto a pagar y no se presenta en tiempo.

- Podrías ser sujeto a auditorías o quedar incluido en listas negras del SAT.

- Pierdes el derecho a recuperar tu saldo a favor.

Consecuencias de una declaración incorrecta

Una declaración incompleta, inexacta o con deducciones indebidas puede derivar en revisiones fiscales, requerimientos, e incluso sanciones. Además, puede afectar tu historial como contribuyente, bloqueando beneficios como devoluciones automáticas o facilidad de trámites ante autoridades.

¿Hasta cuándo puedo presentarla?

La fecha límite para presentar la Declaración Anual 2024 es el 30 de abril de 2025. Se recomienda no esperar al último día, ya que el portal del SAT suele saturarse en los últimos días del mes.

Sustento legal

El marco legal que regula la obligación de presentar la declaración anual incluye:

- Artículo 150 de la Ley del Impuesto Sobre la Renta (LISR)

- Artículo 31 del Código Fiscal de la Federación (CFF)

- Portal del SAT para presentar tu declaración

Prepata tu declaración

En facturando contamos con una solución que te será de gran ayuda a la hora de generar tus papales de trabajo para la declaración provisional o anual; este programa te permite:

- Descargar, con tan solo un clic, todos los CFDIs emitidos y recibidos.

- Generar un reporte con el desglose de los impuestos trasladados y retenidos, agrupándolos por tipo y tasa.

- Analizar y conciliar tus recibos de pago para detectar errores o inconsistencias.

Si aún no lo tienes, puedes descargarlo y probarlo por 30 días dando clic en el siguiente enlace:

Descargar CFDI

Conclusión:

La Declaración Anual 2024 es más que un trámite: es tu oportunidad de mantener tus finanzas en regla, aprovechar devoluciones y fortalecer tu historial fiscal. ¡Hazlo con tiempo y gana tranquilidad!

Esperamos que este artículo te haya sido de utilidad y te invitamos a estar atento a este blog y a seguirnos en nuestras redes sociales (Twitter, Facebook, YouTube) donde estaremos publicando más contenido de este estilo.

Hasta la próxima.